La inutilidad de los rankings y estrellas en la selección de fondos de inversión

“Rentabilidades pasadas no garantizan rentabilidades futuras” es el descargo de responsabilidad que aparece junto a cualquier propuesta de inversión como son los fondos de inversión por ejemplo. Incluso se puede ir más allá y afirmar en dichas propuestas que “rentabilidades pasadas no pueden ser usadas como guía de rentabilidades futuras”. Si los lectores piensan que esta afirmación se trata solamente del típico descargo de responsabilidad legal que se ven obligados a incluir los proveedores de productos de ahorro están equivocados. Resulta que efectivamente la práctica totalidad de todos los estudios realizados sobre la predictibilidad de las rentabilidades futuras en base a rentabilidades pasadas arrojan los mismos resultados: Tal predictibilidad no existe. Dicho de otro modo, los fondos que han obtenido las mejores rentabilidades absolutas o relativas dentro de sus categorías de inversión no serán en términos generales o medios los que mejor desempeño disfrutarán en el futuro.

La conclusión es que el “compulsivo” uso de los rankings por bastantes ahorradores (y profesionales) en realidad vale para poco si el objetivo es invertir en algunos de los fondos que obtendrán los mejores resultados absolutos y/o relativos en los próximos años… y es seguro que este es el objetivo de cualquier inversor. Para las entidades financieras que seleccionan y recomiendan fondos para sus clientes su capacidad de elegir algunos de los “mejores fondos del futuro” en lugar de algunos de los fondos con mejores rentabilidades en el pasado, que rápida o progresivamente comienzan su declive, puede tener un impacto claramente positivo en su negocio.

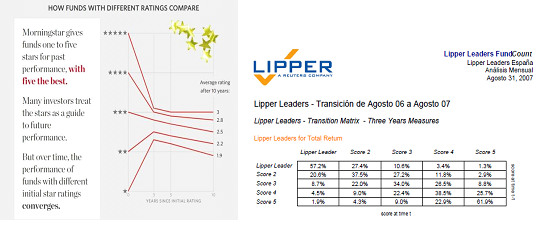

Una evolución del sector que mide y analiza los resultados de los fondos, tras la constatación de dicha evidencia, fue la superación de las rentabilidades pasadas puras y la adopción de métricas o ratios econométricos que ponían la rentabilidad en relación con el riesgo asumido. Así, se trata de establecer cuáles son los fondos que obtienen mayores rentabilidades por unidad de riesgo asumido. Existen numerosos ratios con diferentes mediciones del riesgo y metodologías, como el quizás más conocido y utilizado ratio de sharpe, u otros como el ratio de información, ratio de sortino, etc. Algunas agencias de calificación cuantitativa de fondos como Morningstar o Lipper tienen sus propias metodologías que son usadas para sus conocidos ratings. La cuestión es si dicha evolución aporta alguna mejora y si tiene propiedades predictivas.

Las conclusiones son también claras. Si bien parecen aportar cierta mejora respecto al uso de simplemente rentabilidades pasadas puras su valor predictivo es también básicamente nulo. Quizás uno de los signos inequívocos sobre dicha situación y que ha pasado bastante desapercibido en los medios y en el sector es que la propia agencia Morningstar ha venido reconociendo que su conocido sistema de estrellas para calificar fondos de inversión no era útil para seleccionar fondos de inversión (ver enlace). No sólo eso, sino que revelaba unos datos que para aquellos que somos especialistas en el tema no nos sorprenden pero para el público general pueden ser de impacto. Los fondos de cinco estrellas (máxima calificación) eran los que peor desempeño exhibían a futuro para periodos seleccionados por la propia agencia, incluyendo los de una estrella (la mínima calificación).

Cuadro 1. La persistencia de los ratings cuantitativos de fondos es inexistente

Si bien esto puede resultar decepcionante las buenas noticias son que si se toman en consideración numerosos factores cualitativos y se hace un due diligence completo y disciplinado de los mismos se aumentan dramáticamente las posibilidades de seleccionar fondos que exhibirán un buen desempeño en el futuro. A partir de ahora todos los meses les iremos desvelando algunos de dichos factores y cuáles son las evidencias empíricas que los soportan.